Банки:

Сегодня для того, чтобы перевести деньги другу, оформить кредит или начать копить даже не нужно выходить из дома – большинство банковских услуг можно получить в приложении. Но 180 лет назад ради похода в банк приходилось проводить в пути несколько дней – работали отделения далеко не во всех городах Российской империи. Кроме того, там могли запросто отказать в кредите.

Совместно с Газпромбанком и Музеем Москвы мы расскажем, как работали банки 180 лет назад, можно ли было получать хорошие проценты по банковским вкладам и почему для того, чтобы взять кредит, иногда даже приходилось становиться старовером. Эксперты Музея Москвы помогли собрать факты из научных работ, книг и воспоминаний современников, чтобы история банков середины XIX века получилась не только интересной, но и исторически точной.

Читайте далее

Как давали кредиты

и сейчас

Как копили деньги

и сейчас

Как ходили в банк

и сейчас

Как давали кредиты

и сейчас

Дворяне, погрязшие в долгах и потерявшие из-за них имение, – частые герои литературных произведений, написанных в XIX веке. Уровень закредитованности аристократии действительно был высоким: к 1859 году из 111 693 имений, принадлежавших российским помещикам, заложена в банках была почти половина – 44 166. Дворяне занимали на самые разные цели – на содержание хозяйства, строительство, роскошные балы, а кто-то просто брал деньги и отправлялся учиться, а заодно и кутить за границу.

Бумажной работы в банках того времени было много. Все проведенные операции служащие записывали в бухгалтерские и контрольные книги. В них запрещено было делать исправления или подчистки, за чем должны были следить начальники отделений. Кроме того, сотрудники составляли еще и еженедельные и ежемесячные ведомости о движении денежных сумм и проведенных операциях. В банковских кассах вели журналы приема и выдачи денег и ежедневно направляли в правление банка записки о принятых и выданных суммах и о том, сколько находится в каждой кассе наличности и вкладов. Хотя банковские служащие и несли ответственность за недостачу и кредиты, выданные тем, кто не мог бы их вернуть, все же случалось, что работники брали взятки или растрачивали чужие деньги.

Получить кредит тогда могли и купцы, причем сумма различалась в зависимости от гильдии. Для первой гильдии он составлял 60 000 руб., второй – 30 000 руб., а купец третьей гильдии мог рассчитывать на 7 500 руб. Но и это по тем временам была немаленькая сумма: купить ездовую лошадь можно было за 50 руб., сапоги – за 80 коп., пуд, то есть примерно 16 кг, муки – за 40 коп.

Как вы думаете, что можно было купить на нее в 1840-е годы?

Но пользовались услугами крупных банков не все сословия. Крестьяне, ремесленники, мещане, бедные горожане на кредит рассчитывать не могли. Обычно гарантией возврата долга служило имущество, а, например, у крестьян изъять его в случае невыплаты было невозможно: земля была для них источником средств к существованию.

Чтобы получить заем, крестьяне объединялись в кредитные товарищества, в которых действовала круговая порука – все его участники отвечали друг за друга и гарантировали, что деньги будут возвращены, даже если заемщик их выплатить не сможет. Такие товарищества занимали деньги у банков и уже потом сами кредитовали своих участников. Но даже если крестьянину удавалось взять кредит, потратить деньги можно было только на то, что гарантированно окупится. К примеру, на плуг или корову – разрешалось, а вот устроить свадьбу – нет.

Какое наказание мог получить должник?

В целом система банковского кредитования была развита плохо – в основном из-за того, что противником негосударственных банков был действующий министр финансов граф Канкрин. За 20 лет, в течение которых он управлял ведомством, Канкрин дал согласие на открытие только одного городского банка, и то исключительно потому, что пожелание высказал император.

Из-за такой позиции министра проблемы с кредитованием были даже у промышленников: Канкрин был уверен, что частные банки, которые выпускают кредитные бумаги, «не должны быть даже терпимы правительством, подобно шарлатанам, универсальным врачебным средствам и прочим художествам, спекулирующим на легковерии публики».

Из-за отсутствия общедоступной банковской сети многим приходилось брать кредиты в общественных банках. Работали они полулегально – купцы организовывали их на свой страх и риск, а иногда еще и себе в убыток: общественные банки еще и оказывали материальную помощь нуждающимся.

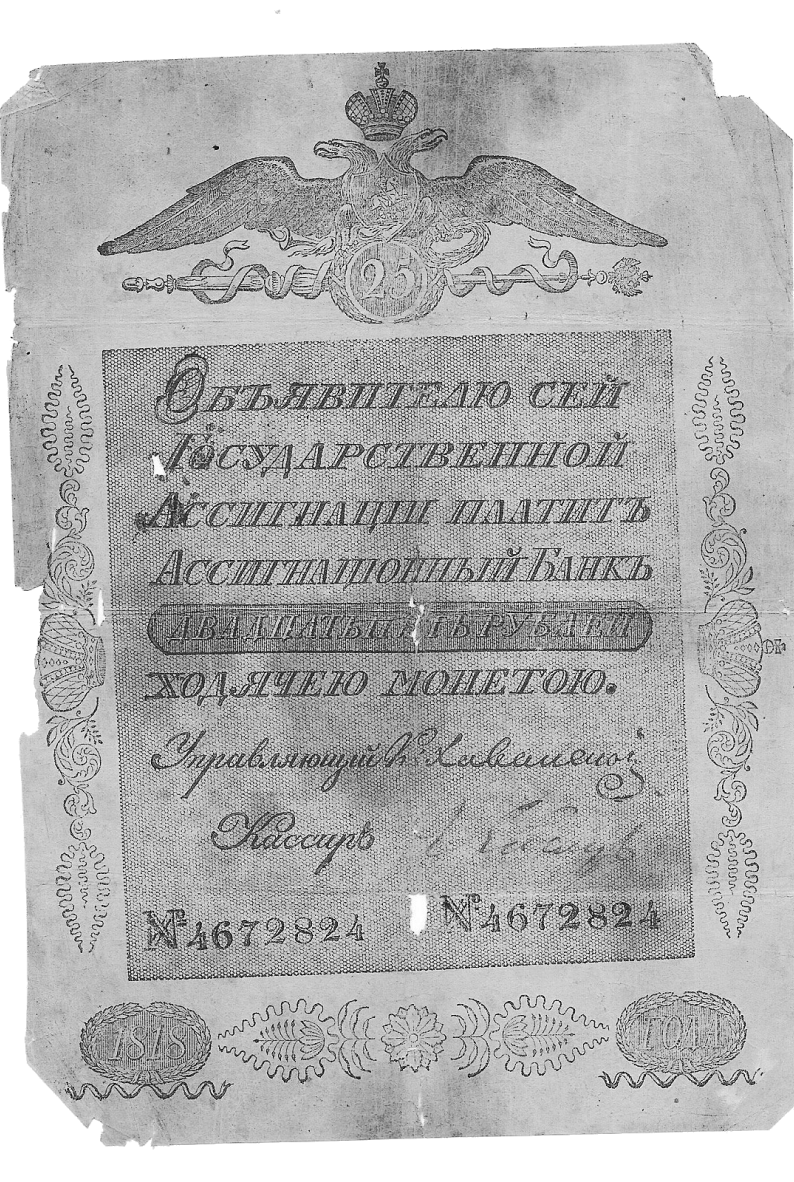

В таком банке можно было получить кредит ассигнациями – они ценились меньше серебряных рублей – под залог недвижимости.

А некоторые купцы и фабриканты и вовсе обращались за деньгами в подпольные банки. Многие процветающие купеческие семьи были староверами и давали друг другу в долг, часто без каких-либо письменных поручительств, а под честное слово. В Москве при староверческих Рогожском и Преображенском кладбищах работали своего рода кредитные организации: деньги они получали от пожертвований общины, а потом из этого фонда суммы выдавались в долг на выгодных условиях – первые три года ставка по кредиту была нулевой, а потом составляла не больше 4%. Известны даже случаи, когда купцы и промышленники меняли веру и присоединялись к староверческой общине, чтобы взять кредит.

Так выигрывали две стороны: предприниматель получал деньги, а община – влиятельного участника, который, заработав, сам поможет деньгами остальным.

Бывало, что нелегальные банки, в которых кредитование строилось благодаря институту репутации, работали эффективнее Государственного коммерческого банка. Там заемщиков и их платежеспособность обычно не проверяли, а банковские маклеры еще и вступали в сговор с клиентами и за взятку выдавали огромные кредиты тем, кто не собирался их возвращать. Недобросовестных плательщиков зачастую было невозможно привлечь к ответственности – они скрывались и меняли род деятельности. Например, в 1835 году московский купец-неплательщик закрыл свое дело, переехал в Петербург и устроился на работу в полицию.

Сегодня банковская система сильно отличается от того, с чем сталкивались жители Российской империи 180 лет назад. Все процессы стали понятными и прозрачными, а главное – банковские продукты теперь доступны каждому. Чтобы воспользоваться заемными деньгами, например, если хочется купить нужную вещь, пока на нее действует скидка, и не ждать зарплаты, сейчас не придется искать поручителей или закладывать имущество.

Самый простой способ одолжить у банка деньги – оформить кредитную карту с беспроцентным периодом погашения. Достаточно иметь паспорт, заполнить заявку онлайн, получить решение за три минуты и выбрать дату доставки.

Читайте далее

Как копили деньги

и сейчас

Государственный коммерческий банк сейчас бы назвали лидером рынка: именно ему часто доверяли свои деньги обеспеченные вкладчики – дворяне и купцы. Вклады на хранение банк принимал в российской и иностранной валюте, но только если это была золотая или серебряная монета, а не ассигнации, или в золотых слитках. Ценности хранились в специальных ящиках или сундуках, опечатанных двумя печатями – банковской и личной печатью вкладчика. На сундуке была табличка с именем хозяина и номером, под которым вклад был внесен в регистрационные книги. А вкладчик получал свидетельство – что он доверил банку и сколько действует его вклад. Такое свидетельство можно было передавать другим людям, но обязательно сообщив об этом в банк. Минимальный срок хранения составлял шесть месяцев, а минимальная сумма – 500 руб.

Но сравнивать такой вклад с современным было бы неправильно. Он скорее похож на сегодняшние услуги по аренде банковской ячейки. Клиент не только не получал по такому вкладу прибыль, но и сам должен был платить при его открытии 0,25% от внесенной суммы и за каждые шесть месяцев хранения. Хотя даже при таких условиях вклады помогали людям копить: деньги в это время нельзя было потратить, например, на роскошные балы. Кроме того, монеты и золотые слитки в банке были в безопасности, а жилище или контора могли пострадать от пожара или грабежа.

Также Коммерческий банк принимал вклады для обращения из процентов. Они как раз похожи на современные банковские продукты: на внесенную сумму начислялось 5% годовых, и они по желанию клиента могли быть прибавлены к сумме счета. Такие вклады принимались на любой срок, внести деньги можно было ассигнациями, золотой или серебряной монетой. Собственник в качестве подтверждения сделанного вклада получал вкладные билеты – их можно было выписать на свое имя или на третье лицо. Чтобы билеты не подделывали, их обязательно подписывали еще и два члена правления банка, бухгалтер и кассир.

В Коммерческом банке были и вклады для трансферта, то есть обычные денежные переводы. Для этого в банке открывали счет минимум на 500 руб. Клиент клал деньги на счет, выбирал, какую сумму нужно перевести, и платил 0,25% от нее банку. После чего вкладчик получал трансфертную записку с правом получить эту сумму в банковской конторе в другом городе. Если деньги нужно было отправить кому-то другому, на трансфертной записке делали запись с именем получателя.

В каком городе это было?

Основными вкладчиками Государственного коммерческого банка были российские промышленники и купцы, но были среди клиентов и иностранные предприниматели. Их привлекали выгодные условия: например, иностранцы имели право получить вклад полностью и беспрепятственно даже в случае войны Российской империи с их родиной.

Вкладчиками в основном становились обеспеченные люди, а крестьянам, мещанам и небогатым горожанам приходилось копить и хранить деньги по старинке – устраивая дома или рядом с ним тайники. Но в 1842 году по указу Николая I в Москве и Петербурге появились первые сберегательные кассы – совершенно новые учреждения, которые должны были помочь малоимущему населению копить деньги да еще и получать от этого выгоду.

До этого сберегательные кассы тоже существовали, но работали они только для казенных крестьян, возделывавших государственные земли. Сначала кассы считались благотворительными учреждениями: они находились под контролем опекунских советов и открывались при воспитательных домах. Даже эмблемой сберегательных касс был выбран пеликан в гнезде, кормящий птенцов, а эту птицу тогда считали символом самопожертвования.

За один раз вкладчик мог внести в кассу от 50 коп. до 10 руб. По тем временам это была солидная сумма, например, в месяц 10 руб. зарабатывал уездный лекарь. Первым вкладчиком, положившим в сберкассу максимально разрешенную сумму, стал петербургский чиновник Николай Кристофари. Незадолго до этого он как раз получил годовую премию в 35 руб. В первый день работы петербургской сберкассы Кристофари внес часть денег на счет и стал обладателем сберегательной книжки под первым номером.

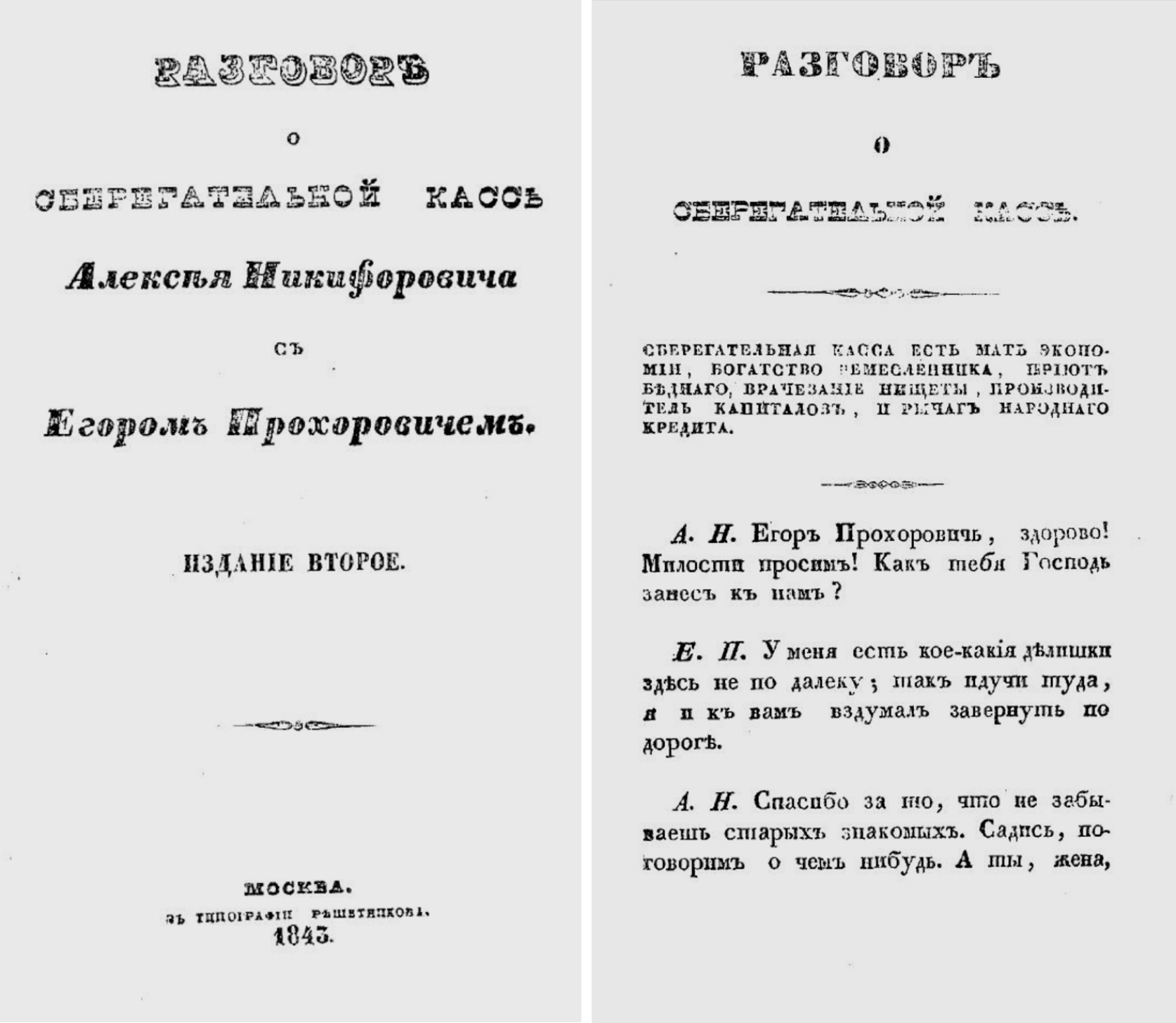

Сначала простой народ не слишком доверял сберкассам, и власти решили продвигать их среди населения. Одно время в Москве рекламные листовки касс распространяли жандармы. А чтобы сделать систему простой и понятной даже для не слишком финансово грамотных людей, выпустили брошюру «Разговор о сберегательной кассе Алексея Никифоровича с Егором Прохоровичем». В ней один из друзей – лучше понимающий в финансовых вопросах – объяснял другому, что в сберегательных кассах «денежки-то не только целы, но и растут понемногу и при нужде пригодятся».

Доход по вкладам в сберкассах составлял 4% годовых, а максимальная сумма, которая могла находиться на счету, ограничивалась 300 руб. Если на счете накапливалось больше, то проценты уже не начислялись. В 1845 году условия изменились: размер единовременного взноса был увеличен до 25 руб., максимальная сумма на вкладе — до 750 руб. А когда управление сберегательными кассами передали министерству финансов, сменился и логотип сберкасс – вместо пеликана там появились пчелиный улей и рог изобилия.

Сегодня проценты, которые начисляются по банковским вкладам, выше, чем 180 лет назад. Да и инструментов для накопления появилось намного больше – открыть можно не только обычный вклад, но еще и депозит или инвестиционный счет.

Помогают копить деньги и другие банковские продукты, например кредитная карта с беспроцентным периодом: в случае, если срочно понадобится сделать крупную покупку или оплатить поездку, не придется снимать деньги со вклада и терять проценты.

Читайте далее

Как ходили в банк

и сейчас

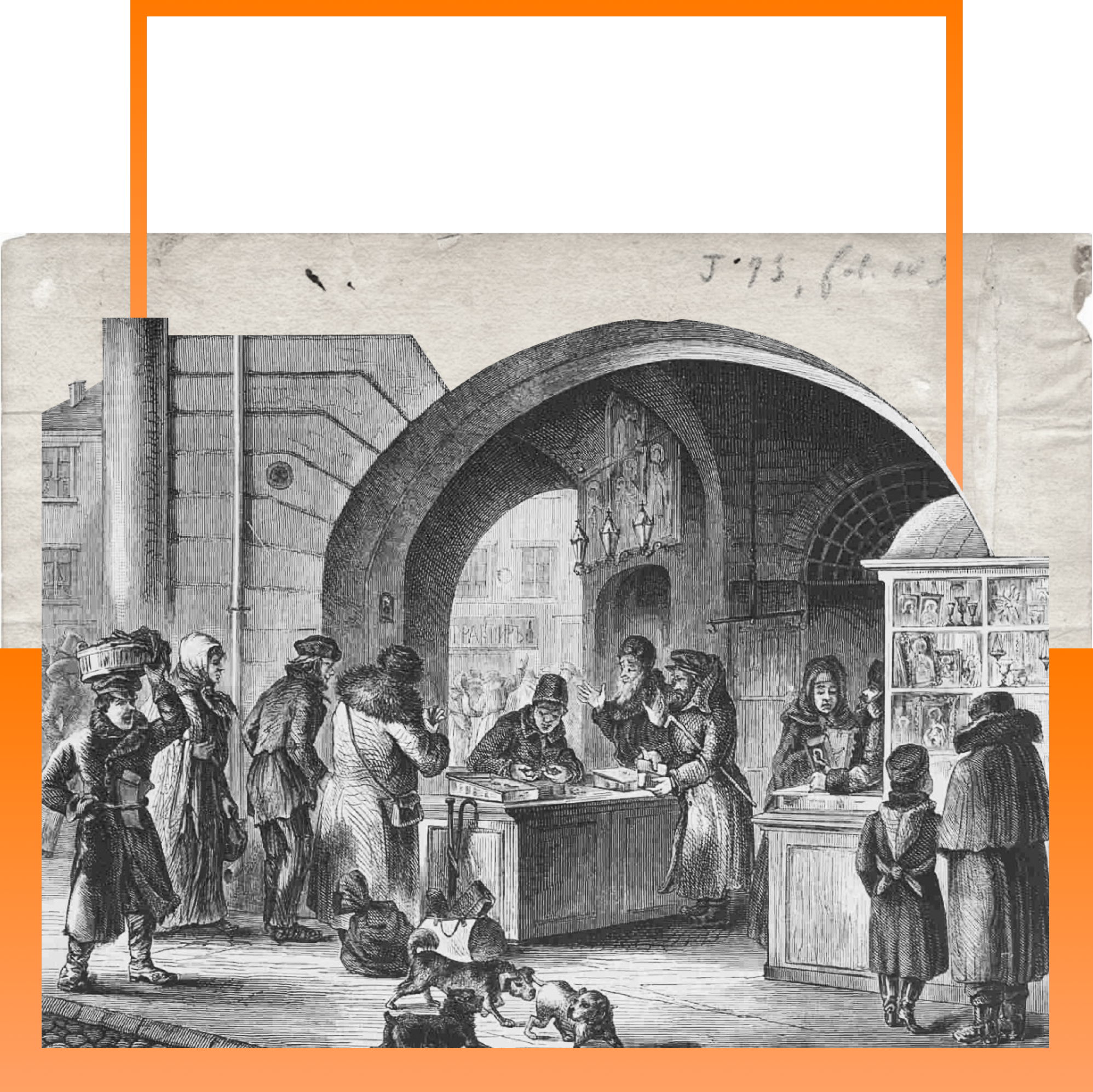

В XIX веке банки и их отделения – тогда их называли конторами – работали далеко не во всех городах Российской империи. Они открывались в городах, где шла торговля: в портах и ярмарочных центрах. Головной офис Государственного коммерческого банка – крупнейшего банка того времени – находился в Петербурге, и за 42 года работы было открыто всего 12 контор: в Москве, Архангельске, Одессе, Риге, Нижнем Новгороде, Астрахани, Киеве, Рыбинске, Харькове, Екатеринбурге, Ирбите и Полтаве. И то три конторы – Рыбинская, Ирбитская и Нижегородская – были временными. Так что для того, чтобы оформить вклад или взять кредит, клиентам приходилось добираться до города, в котором находился банк. Более того, в деятельности каждой конторы были свои особенности: Московская не могла выдавать ссуды под товары, так как такую услугу оказывали только в банках портовых городов.

Банковские услуги оказывались в любой день, кроме праздничных, а с 24 декабря до 7 января банки уходили на каникулы. Но сотрудники в это время не отдыхали, а составляли отчеты, которые затем направлялись в Совет государственных кредитных установлений. После этого часть прибыли банков отчислялась на премирование банковских служащих.

Бумажной работы в банках того времени было много. Все проведенные операции служащие записывали в бухгалтерские и контрольные книги. В них запрещено было делать исправления или подчистки, за чем должны были следить начальники отделений. Кроме того, сотрудники составляли еще и еженедельные и ежемесячные ведомости о движении денежных сумм и проведенных операциях. В банковских кассах вели журналы приема и выдачи денег и ежедневно направляли в правление банка записки о принятых и выданных суммах и о том, сколько находится в каждой кассе наличности и вкладов. Хотя банковские служащие и несли ответственность за недостачу и кредиты, выданные тем, кто не мог бы их вернуть, все же случалось, что работники брали взятки или растрачивали чужие деньги.

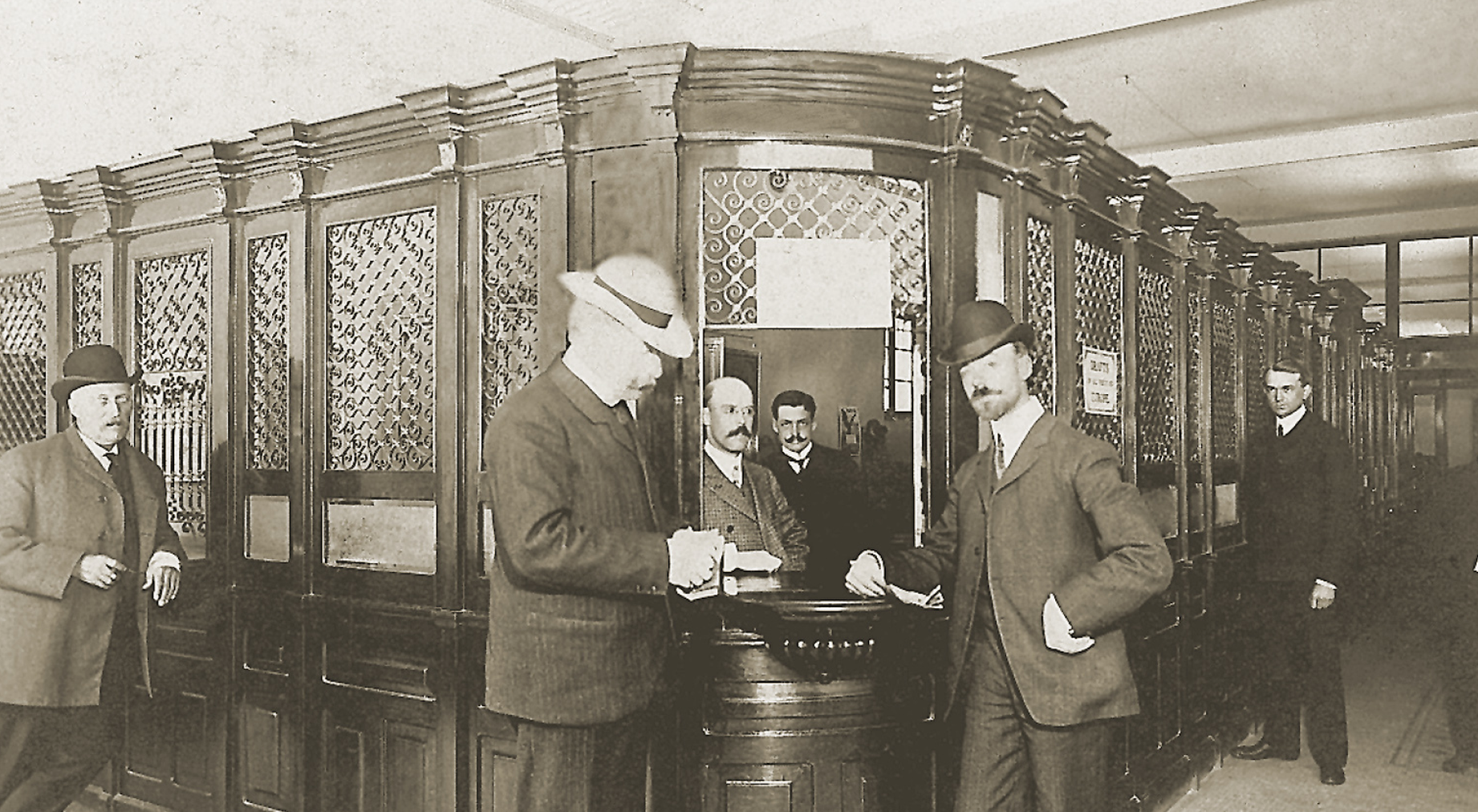

Клиента непременно встречали гладко выбритые и опрятные работники. Уже тогда у банковских сотрудников была униформа – зеленый кафтан. Служащие разных должностей и отделов отличали друг друга по шитью на воротниках, обшлагах и карманах. Реформа государственных ведомств 1845 года затронула в том числе и банки и повлияла на внешний вид их сотрудников: для них устанавливалось целых семь форм одежды – парадная, праздничная, обыкновенная, будничная, особая, дорожная и летняя. Приходить на службу в обычной одежде было запрещено. Кроме того, банковским служащим долгое время нельзя было носить усы и бороду.

Сберегательные кассы в отличие от банков работали только по воскресеньям с 9 до 14 часов. Кассы создавались не для удобства богатых купцов и помещиков, а с прицелом на крестьян, мещан и обладателей низших военных и государственных чинов. Считалось, что это позволит людям не отвлекаться от своей работы ради финансовых операций.

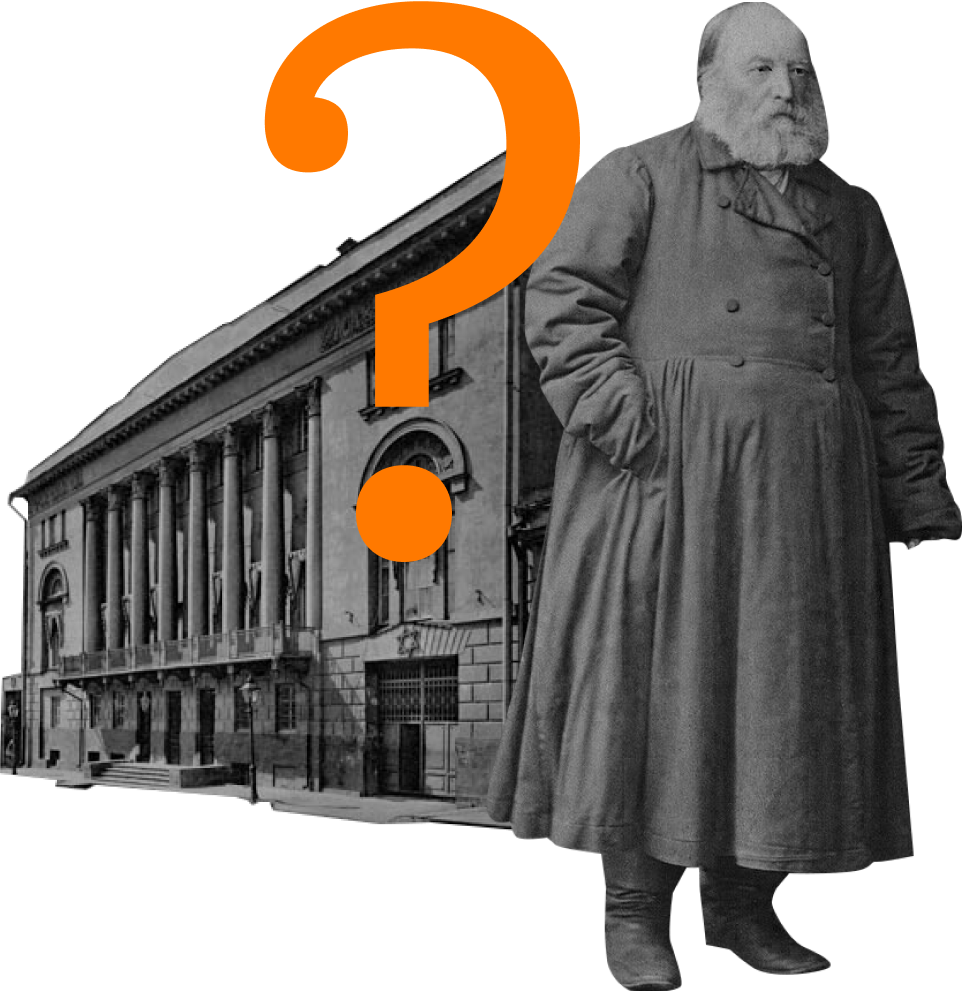

В течение почти всего XIX века у банковских отделений не было своих зданий. Обычно они располагались при различных ведомствах, например казначействах, или же в усадьбах. Так, Коммерческий банк в 1821 году занял часть усадьбы Луниных на Никитском бульваре. Хозяин усадьбы – генерал-лейтенант Петр Лунин – выкупил комплекс с главным зданием, флигелем и несколькими постройками во дворе в 1802 году. Во время пожара 1812 года усадьба серьезно пострадала, и семья Луниных перестроила ее. Реконструкцией занимался швейцарский архитектор Доменико Жилярди, уже известный по другим своим проектам – он восстанавливал после пожара здание Московского университета на Моховой и Екатерининское училище и строил усадьбы в стиле московского ампира.

В результате реставрации главный корпус усадьбы Луниных расширили, фасад украсили барельефами, а рядом появились новые флигель и служебный корпус. Комиссия о строении Москвы — организация, созданная для устранения последствий пожара — даже отметила усадьбу как один из новых архитектурных эталонов. Но владела обновленной усадьбой семья Луниных недолго. В 1821 году у хозяев начались финансовые трудности, и главный корпус им пришлось продать Коммерческому банку, а самим переселиться во флигель.

Правда, усадьбой здание никогда не было, а изначально предназначалось для ведомства, занимавшегося управлением благотворительными заведениями Российской империи. Деньгами там занимались и до основания сберегательных касс – при Опекунском совете находились сохранная и вдовья казны и ссудная касса, где малоимущие могли получить материальную помощь. Сейчас в здании Опекунского совета – президиум Российской академии медицинских наук.

Сегодня банковские отделения есть в разных районах Москвы, а банкоматы можно найти практически на каждой улице. Но для получения большинства услуг отделения даже не нужны – все можно сделать онлайн.